Carmignac P. EM Debt: Letter from the Fund Managers

Carmignac P. EM Debt gained +1.24% (for the A Eur Acc share net of fees) in the first quarter of 2024, while its reference indicator1 rose by only +0.88%.

Market environment

The initial excitement surrounding sovereign rates at the end of 2023 turned out to be short-lived. Starting from the first weeks of January, the strength of economic activity, particularly in the United States where growth remains above its potential, the surge in risky assets driven by the acceleration of the artificial intelligence theme, and the significant issuance of bonds to finance public deficits that are normalizing at a slow pace, led to higher global rates (returning to levels close to the average for 2023). This also dashed hopes for continued disinflation in the United States, although this seems to be less of a concern in Europe. In fact, in the Eurozone, headline inflation continued to decline in March to +2.4% YoY, and producer prices also fell more than expected at -1% MoM. However, services inflation has remained stubbornly high at 4% for the past three months.

Given these circumstances, the possibility of a coordinated interest rate cut trajectory between the European Central Bank and the Federal Reserve appears to be diminishing. Additionally, the Bank of Japan ended its negative interest rate policy by raising rates from -0.1% to a range of 0%-0.1%.

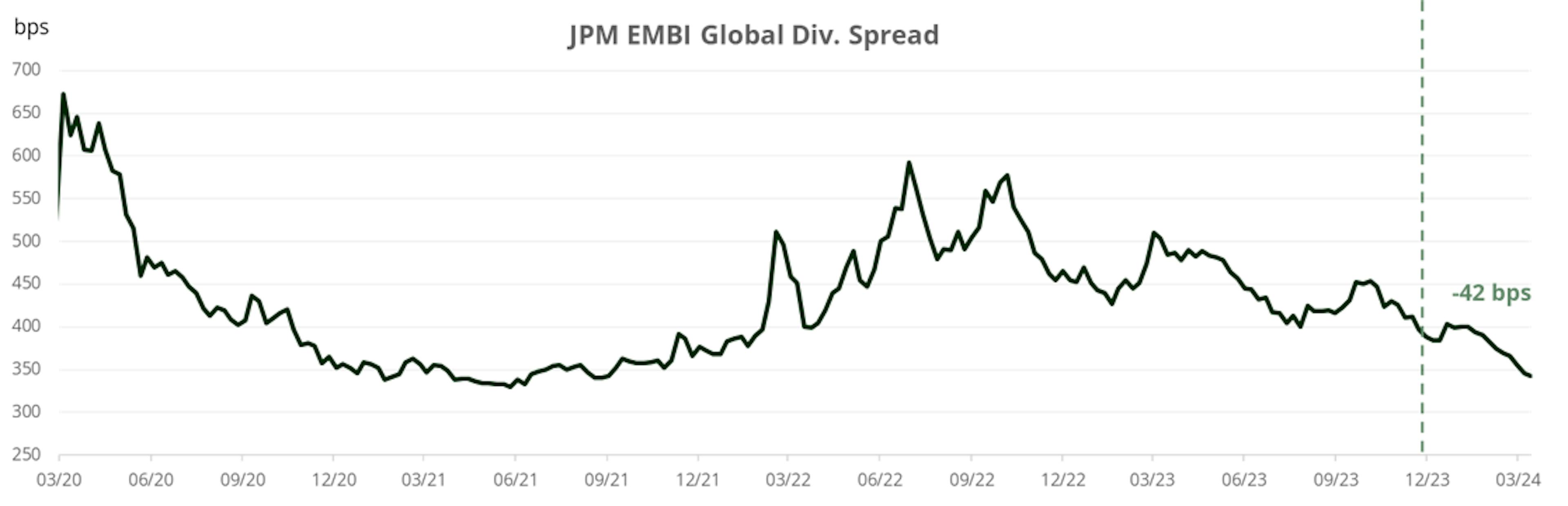

Turning to emerging countries, we also witnessed a significant number of central bank meetings during the quarter. We observed that many of them have adopted a slightly more restrictive tone compared to before. While some central banks in the Latin American region continued their cycle of interest rate cuts, their outlook for the future has changed somewhat. Most central banks in emerging countries are now reducing the magnitude of their interest rate cuts or adopting a pause stance. As a result, the performance of the local debt index (expressed in euros) has been relatively neutral this quarter. However, despite the upward movement of rates in developed countries, local rates have once again proven to be less sensitive and more resilient. On the other hand, the emerging debt market in hard currencies has continued to perform exceptionally well, primarily due to a tightening of spreads (-42 bps since the beginning of the year, as shown in the chart below).

Among the notable events during the period, we highlight:

- China continued its stimulus yet that seems insufficient to boost its economy or improve its real estate sector for the moment.

- The Egyptian central bank, which raised the deposit rate to 27.25% (by 600 basis points) and allowed the currency to float, resulting in an immediate devaluation of -38%. As a result, the IMF increased its aid program to the country from 3 to 8 billion dollars. This was accompanied by additional multilateral support from the World Bank and the European Union. As a result, we have witnessed a strong appreciation of Egyptian external debt.

- Banxico (maxico’s Central Bank) started cutting rated with a shy -25 bps that in the end confirmed that the first cut was a hawkish cut.

- EM disinflation is nearing its final stage, as the boost from commodity prices, supply chain stabilization, and base effects has already passed.

What have we done in this context?

The fund recorded a positive performance in the first quarter, above its benchmark. Our selection of emerging market debt in hard currency continued to generate positive performance. It is interesting to note that the fundamentals of high-yielding EM issuers have generally improved, supporting the recent tightening of spreads. Among the main contributors to the performance of the strong currency debt, we can notably mention Argentina, Ecuador, Ukraine, Romania, and Ghana to name a few.

As for emerging market debt denominated in local currency, its contribution was more neutral, with Poland being among the main contributors to the fund's performance. However, our long positioning in South African weighed on the performance of the fund, in fact the South African central bank is among those central banks that have adopted a pausing posture.

Corporate credit also continued to contribute positively to the fund's performance, thanks to the ongoing tightening of spreads in this sector. However, we maintain a high level of protection given the historically low credit spreads. In addition, our relative underweight in terms of interest rate sensitivity contributed positively to our performance compared to our benchmark. We maintained a cautious position in terms of overall duration throughout the period, with an interest rate sensitivity of approximately 3.9 at the end of the period. Ultimately, our currency strategies negatively impacted the fund's performance, particularly our long position in the Japanese yen. However, the Euro, the Indian rupee and the Kazakh tenge contributed positively to the fund's absolute performance.

Outlook for the next months

The latest macroeconomic indicators suggest that the low point of manufacturing activity is behind us in the United States, the eurozone, and China. This situation particularly supports our optimism regarding commodities such as copper and oil. This should benefit emerging market debt and currencies of commodity-producing emerging market countries. We have a positive view on the Brazilian real. In fact, with a dovish Fed and strong performance of risky assets in the backdrop of a "soft-to-no landing" global economy, high carry in select emerging markets, particularly in Latin America, remains favorable (whether it be in the currency, loclal rates).

We also maintain a constructive view on certain Asian currencies such as the Korean won, as their economies are expected to benefit from the rise of artificial intelligence. We also maintain our buying position on the Japanese yen as the Bank of Japan has started its rate hike cycle in March and is fighting against the depreciation of its currency. We also remain buyers of emerging market debt in strong currencies, although we are starting to take profits on our best-performing positions since the beginning of the year.

Regarding local rates, we believe that emerging markets have been less sensitive to the movements of rates in developed countries, with a few exceptions such as Chile or Colombia where inflation has been higher than expected. We particularly appreciate Mexican local rates where we anticipate further rate cuts from the central bank. Additionally, we are also positive on Brazilian rates where we believe the market's terminal rate is still too high. Finally, we continue to appreciate Chinese rates where we expect more accommodative measures.

Regarding hard currency debt, it is interesting to mention that the fundamentals of high-yield issuers have generally improved, which supports the recent tightening of spreads. However, these names remain very attractive in terms of yield. In fact, we have continued to reduce rates in Eastern Europe, particularly Hungarian bonds, as the market has already priced in a number of future rate cuts in the country.

In the current economic context, our interest rate sensitivity is close to 400 basis points, in line with the previous month, while continuing to protect the portfolio through index hedges (credit default swaps).

Sources: Carmignac, Bloomberg, 31/03/2024. 150% JP Morgan GBI – Emerging Markets Global Diversified Composite Unhedged EUR + 50% JP Morgan EMBIG Diversified hedged in Euro (Since 02/01/2024). Performance of the A EUR acc share class.

*Past performance is not a reliable indicator of future performance. The return may increase or decrease as a result of currency fluctuations. Performances are net of fees (excluding possible entrance fees charged by the distributor).

Carmignac Portfolio EM Debt

Exploit fixed income opportunities across the entire emerging universeDiscover the fund pageCarmignac Portfolio EM Debt A EUR Acc

- Horizonte de investimento mínimo recomendado

- 3 anos

- Escala de Risco*

- 3/7

- Classificação SFDR**

- Artigo 8

*Escala de Risco do KID (documentos de informação fundamental). O risco 1 não significa um investimento isento de risco. Este indicador pode variar ao longo do tempo. **O Regulamento SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 é um regulamento europeu que exige aos gestores de ativos que classifiquem os seus fundos como, entre outros: «Artigo 8» que promovem as características ambientais e sociais, «Artigo 9» que fazem investimentos sustentáveis com objetivos mensuráveis, ou «Artigo 6» que não têm necessariamente um objetivo de sustentabilidade. Para mais informações, visite: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=pt.

Principais riscos do fundo

Cambial: O risco cambial está associado à exposição a uma moeda que não

seja a moeda de avaliação do Fundo, através de investimento direto

ou do recurso a instrumentos financeiros a prazo.

Comissões

- Custos de entrada

- 2,00% do montante que paga ao entrar neste investimento. Este é o valor máximo que lhe será cobrado. Carmignac Gestion não cobra custos de entrada. A pessoa que lhe vender o produto irá informá-lo do custo efetivo.

- Custos de saída

- Não cobramos uma comissão de saída para este produto.

- Comissões de gestão e outros custos administrativos ou operacionais

- 1,40% O impacto dos custos que suportamos anualmente pela gestão dos seus investimentos e outras comissões administrativas. Esta é uma estimativa baseada nos custos efetivos ao longo do último ano.

- Comissões de rendimento

- 20,00% quando a classe de ações supera o indicador de referência durante o período de desempenho. Será pago também no caso de a classe de ações ter superado o indicador de referência, mas teve um desempenho negativo. O baixo desempenho é recuperado por 5 anos. O valor real varia dependendo do desempenho do seu investimento. A estimativa de custo agregado acima inclui a média dos últimos 5 anos, ou desde a criação do produto se for inferior a 5 anos.

- Custos de transação

- 0,57% O impacto dos custos inerentes às nossas operações de compra e de venda de investimentos subjacentes ao produto.

Desempenho

| Carmignac Portfolio EM Debt | 0.8 | -10.5 | 28.1 | 9.8 | 3.2 | -9.4 | 14.3 | 3.7 |

| Indicador de Referência | 0.4 | -1.5 | 15.6 | -5.8 | -1.8 | -5.9 | 8.9 | 4.4 |

| Carmignac Portfolio EM Debt | + 2.4 % | + 4.0 % | + 4.7 % |

| Indicador de Referência | + 2.3 % | - 0.2 % | + 1.7 % |

Fonte: Carmignac em 31 de dez de 2024.

O desempenho passado não é necessariamente um indicador do desempenho futuro. Os desempenhos são líquidos de comissões (excluindo eventuais comissões de subscrição cobradas pelo distribuidor).

Indicador de Referência: 50% JP Morgan GBI – Emerging Markets Global Diversified Composite Unhedged EUR Index (JGENVUEG) + 50% JPMorgan EMBI Global Diversified EUR hedged Index (JPEIDHEU)

Insights mais recentes

Fusão do "Flexible Allocation 2024" e do "Flexible Bond" da Carmignac Portfolio

Dois prémios Citywire pela nossa experiência em dívida de mercados emergentes

Material de promoção. Este documento destina-se a clientes profissionais.

Comunicação promocional. Consulte o documento de informação fundamental/prospeto antes de tomar quaisquer decisões de investimento finais.

O presente material não pode ser total ou parcialmente reproduzido sem autorização prévia da Sociedade Gestora. O presente material não constitui qualquer oferta de subscrição nem consultoria de investimento. O presente material não se destina a fornecer consultoria contabilística, jurídica ou fiscal e não deve ser utilizado para estes efeitos. O presente material foi-lhe fornecido apenas para fins informativos e não o pode utilizar para avaliar as vantagens de investir em quaisquer títulos ou participações aqui referidas ou para quaisquer outros fins. As informações contidas neste material poderão ser apenas parciais e estão sujeitas a alterações sem aviso prévio. Estas informações são apresentadas à data em que foram escritas, derivam de fontes próprias e não próprias consideradas fiáveis pela Carmignac, não incluem necessariamente todos os pormenores e a sua precisão não é garantida. Como tal, não é dada qualquer garantia de precisão ou fiabilidade e a Carmignac, os seus diretores, colaboradores ou agentes não assumem qualquer responsabilidade decorrente de erros e omissões (incluindo a responsabilidade perante qualquer pessoa por motivo de negligência).

O desempenho passado não é necessariamente um indicador do desempenho futuro. Os desempenhos são líquidos de comissões (excluindo eventuais comissões de subscrição cobradas pelo distribuidor). No caso de ações sem cobertura cambial, o retorno poderá aumentar ou diminuir em resultado de flutuações cambiais. A referência a determinados títulos e instrumentos financeiros serve para fins ilustrativos para destacar ações incluídas, ou que já o tenham sido, em carteiras de fundos da gama Carmignac. Não se destina a promover o investimento direto nesses instrumentos, nem constitui consultoria de investimento. A Sociedade Gestora não está sujeita à proibição de negociação destes instrumentos antes de emitir qualquer comunicação. As carteiras dos fundos Carmignac estão sujeitas a alterações sem aviso prévio. A referência a uma classificação ou prémio não garante os futuros resultados do OIC ou do gestor.

Escala de Risco do KID (Documento de informação fundamental). O risco 1 não significa um investimento isento de risco. Este indicador pode variar ao longo do tempo. O horizonte de investimento recomendado é um mínimo e não uma recomendação de venda no final desse período.

Morningstar RatingTM: © Morningstar, Inc. Todos os direitos reservados. As informações contidas neste documento: são propriedade da Morningstar e/ou dos seus fornecedores de conteúdos; não podem ser copiadas ou distribuídas; e não são garantidamente corretas, completas ou atempadas. Nem a Morningstar nem os seus fornecedores de conteúdos são responsáveis por quaisquer danos ou perdas decorrentes da utilização destas informações.

O acesso aos Fundos pode estar sujeito a restrições no que diz respeito a determinadas pessoas ou países. O presente material não é dirigido a nenhuma pessoa em qualquer jurisdição onde (em virtude da sua nacionalidade, residência ou outro motivo) o material ou a disponibilização deste material seja proibida. As pessoas sujeitas a tais proibições não deverão aceder a este material. A tributação depende da situação do indivíduo. Os Fundos não estão registados para distribuição a pequenos investidores na Ásia, no Japão, na América do Norte, nem estão registados na América do Sul. Os Fundos Carmignac estão registados em Singapura como um organismo estrangeiro restrito (apenas para clientes profissionais). Os Fundos não foram registados nos termos da US Securities Act de 1933. Os Fundos não podem ser oferecidos ou vendidos, direta ou indiretamente, por conta ou em nome de uma "Pessoa dos EUA", conforme definição dada no Regulamento S dos EUA e na FATCA. Os Fundos são registados junto da Comissão do Mercado de Valores Mobiliários (CMVM). A decisão de investir no fundo promovido deve ter em conta todas as características ou objetivos do fundo promovido, tal como descritos no respetivo prospeto. Os respetivos prospetos, KID e relatórios anuais do Fundo poderão ser encontrados em www.carmignac.com, www.fundinfo.com e www.morningstar.pt ou solicitados à Carmignac Gestion Luxembourg, Citylink, 7 rue de la Chapelle L-1325 Luxemburgo. Os riscos, comissões e despesas correntes encontram-se descritos no KID (Documento de informação fundamental). O KID deve ser disponibilizado ao subscritor antes da subscrição. O subscritor deverá ler o KID. Os investidores podem perder uma parte ou a totalidade do seu capital, pois o capital nos fundos não é garantido. Os Fundos apresentam um risco de perda do capital. Os investidores têm acesso a um resumo dos seus direitos no seguinte link: www.carmignac.pt/pt_PT/article-page/regulatory-information-6699

A Carmignac Portfolio refere-se aos subfundos da Carmignac Portfolio SICAV, uma sociedade de investimento de direito luxemburguês, em conformidade com a Diretiva OICVM.A Sociedade Gestora pode, a qualquer momento, cessar a promoção no seu país.Copyright: Os dados publicados nesta apresentação pertencem exclusivamente aos seus proprietários, tal como mencionado em cada página.