Relatório Trimestral

Carmignac P. Flexible Bond: Letter from the Fund Managers

-

-6,61%Performance of Carmignac Portfolio Flexible Bond

in Q2 2022 for the A EUR Acc share class

-

-7,07%Performance of the reference indicator

in Q2 2022 for the ICE BofA ML Euro Broad EUR Index

-

-1,12%Annualised performance of the Fund

over 3 years compared to -4.59% for its reference indicator

Carmignac Portfolio Flexible Bond was down sharply in the second quarter (–6.71% for the A EUR Acc share class and –6.61% for the F EUR Acc share class), in line with the –7.07% drop in its reference indicator¹ (ICE BofA ML Euro Broad (EUR)).

As we indicated last quarter, the underperformance can be more than fully explained by the losses on our Russian investments, which have detracted more than 3% from the Fund’s return so far this year. However, this underperformance was mitigated by the high carry of our portfolio and by our significant level of hedging since the start of the year.

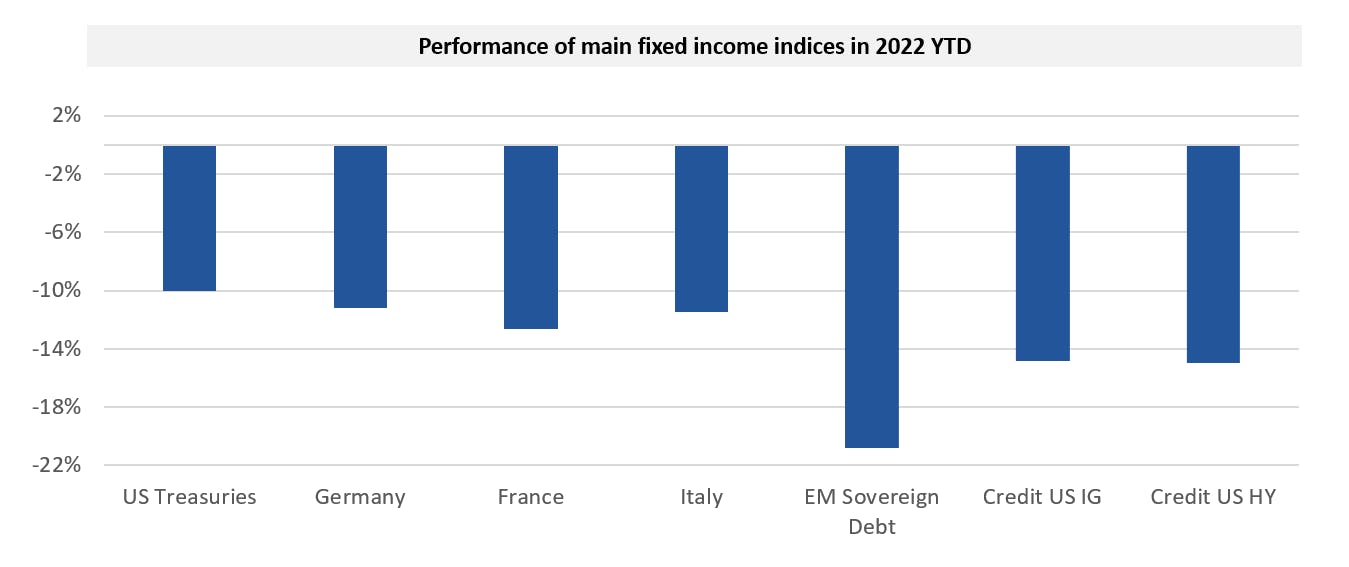

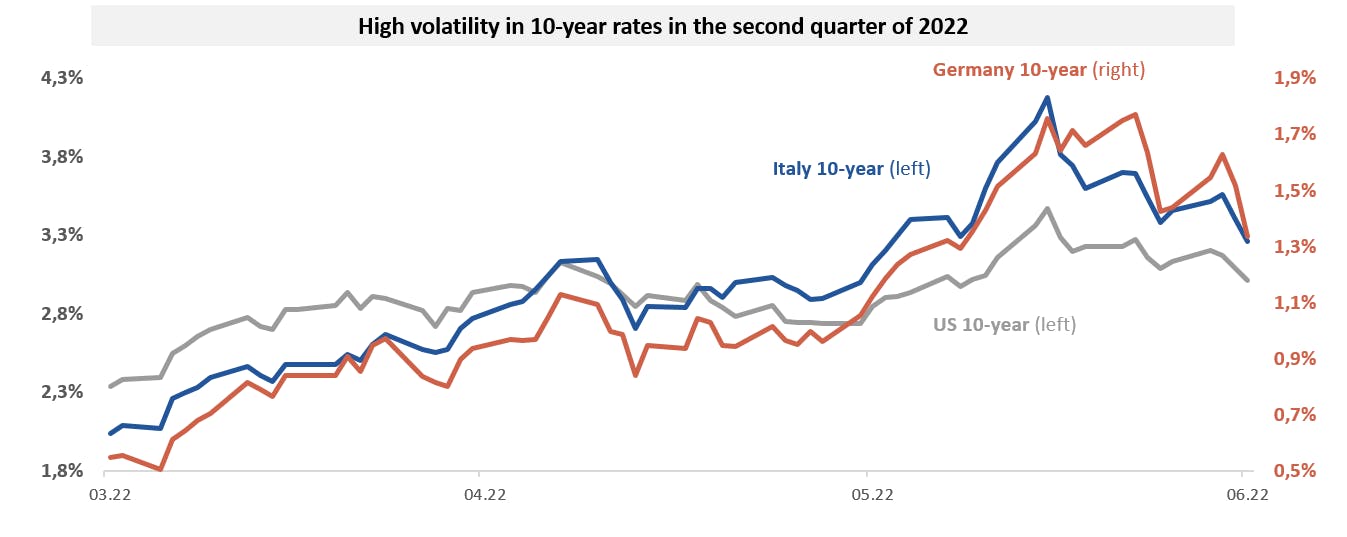

Market environment

Inflation once again reached record highs around the world, prompting central bankers to further tighten monetary policy by enacting steep rate hikes. In the US in particular, inflation is being driven by enduring factors such as higher rents and wages, at a time when the US job market is running hot. The US Federal Reserve has responded by picking up the pace of its policy tightening with a 75 bp rate hike in June – the biggest such move since 1994. In Europe, however, inflation is mainly the result of soaring energy prices, although it now seems that the price appreciation has spread to all segments of the economy, including wages and services. All of the world’s main central banks – apart from a handful of exceptions, such as Japan – have either started lifting their policy rates or announced they will soon, in order to tighten lending conditions and slow consumer-price growth. This has had a dramatic effect on bond markets: yields and credit spreads have jumped, resulting in losses across all market segments.

Central bankers must now walk a fine line. While tighter lending conditions are needed to curb inflation, they also have a dampening effect on economic output and increase the risk of an early recession. Monetary policymakers are having to tighten the policy screws at a time when GDP growth is already stalling. Business and consumer confidence indicators are starting to fall; the US property market is showing initial signs of cooling; and some commodities prices are trending downwards. The prospect of an economic slump has pushed down inflation expectations as measured in the bond market. The inflation breakeven rate derived from 10-year US Treasuries dropped by nearly 1% in Q2, wiping out its entire increase over the past 12 months.

In this climate, where investors aren’t sure whether to worry more about the growing inflationary pressure or the risks to economic expansion, bond markets have experienced a record spike in volatility, a contraction in liquidity, and several dislocations.

The ECB has announced it will soon introduce a new “anti-fragmentation instrument” – i.e. a new asset purchase programme for eurozone bonds – in order to stem the rise in sovereign credit spreads. The spread on Italian BTPs narrowed considerably on the announcement (the details of the instrument have yet to be fleshed out), indicating that investors find the ECB’s intentions credible.

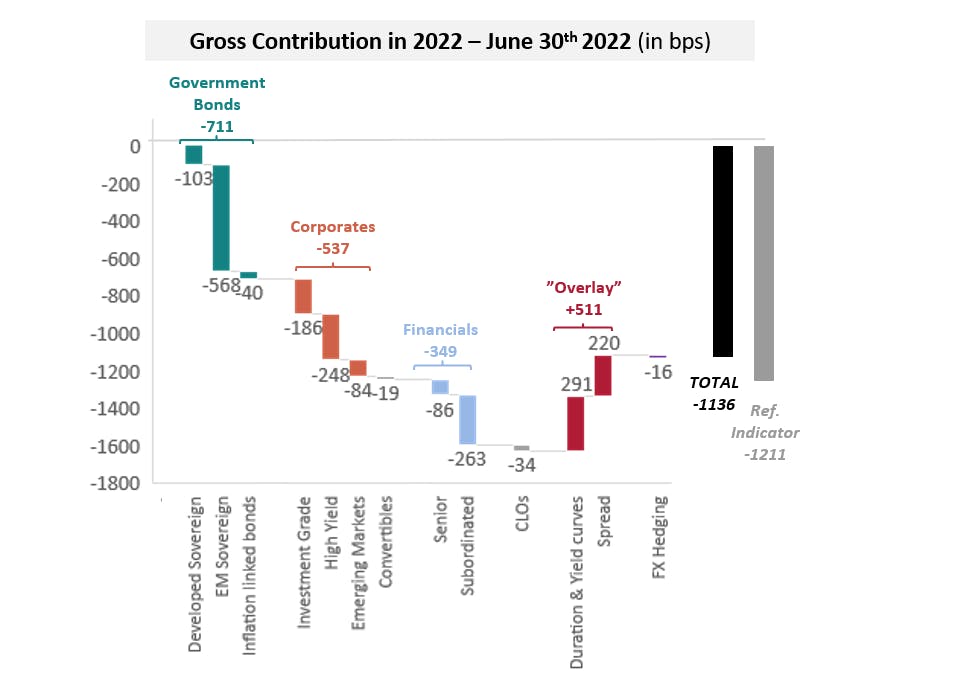

The widening spreads in Q2 weighed heavily on our Fund’s performance. We had significant exposure to emerging markets (17% on average over the quarter), European financial debt (21%), and corporate debt (21%). Some of the losses were offset by the credit protection in our portfolio: CDSs on high-yield and EM debt indices that we’d purchased to help us navigate these uncertain times. But unfortunately, these swaps didn’t offer all the protection we’d hoped for in light of the market dislocations and reduced liquidity.

While our hedges (through derivative instruments) helped soften the blow from the rising rates in Q2, we also suffered from our short positions on eurozone peripheral debt when prices rebounded sharply in the wake of the ECB’s announcement.

Asset Allocation

We adjusted our asset allocation in Q2 in response to the changing market climate.

We substantially reduced the portfolio’s modified duration. Rates are moving higher as a result of the monetary policy tightening being carried out in response to inflation. We now have a negative modified duration on core rates, achieved by concentrating our short positions on the short-dated segments of the European and US yield curves and on Japanese yields. In the last two weeks of the quarter, bond markets began pricing in fewer expected rate hikes – for instance 8 hikes by the ECB in 2022 rather than 11. But we believe the revised figures are too low given the persistent nature of today’s inflation. We also have net short positions on Italian, Spanish, and French rates. We increased our exposure to inflation breakeven rates in EUR and USD, following the severe correction on these instruments, as discussed above.

We increased our credit-market exposure by 10%. With the steep rise in credit spreads, valuations have returned to particularly attractive levels. The market dislocation may be costly but it’s also throwing up opportunities. We reinforced our positions on the strongest convictions in our portfolio, and especially on European financial debt (whose spreads have moved in the opposite direction as those on peripheral debt), on certain high-yield and EM issuers, and on CLOs (which are appealing in terms of both the returns they offer and their hedging role). But given the extremely high volatility and the ongoing uncertainty on both the economic and geopolitical fronts, we decided to keep a substantial level of protection (around 23%, consisting of CDSs) on our exposure to corporate and EM debt.

Outlook

We believe that inflation will remain strong. It may have peaked in the US (with Europe soon to follow), but inflation readings will likely plateau at elevated levels. That means central banks will have to continue with their policy tightening and thus create a further drag on the economy. We doubt they’ll put an end to the rate hikes anytime soon – and they may even step up the pace in the near term, backed by new instruments designed to contain the rise in the spreads of the most fragile issuers. We’re therefore keeping our modified duration very low and have a bearish outlook on the assets most vulnerable to the withdrawal of monetary stimulus.

Our portfolio remains centred on our three main themes, which offer attractive valuations and solid fundamentals even in this turbulent climate: corporate bonds issued by companies linked to commodities and energy prices; subordinated debt; and EM debt. Around 14% of our portfolio consists of cash and money-market instruments, and we have credit protection (CDSs) in place in order to mitigate the impact of market downturns and enable us to invest in future performance drivers should the market dislocations get worse, creating new opportunities in the process.

Carmignac Portfolio Flexible Bond A EUR Acc

Horizonte de investimento mínimo recomendado

Risco mais baixo Risco mais elevado

. .

AÇÕES: O Fundo pode ser afetado por variações nos preços das ações, numa escala que depende de fatores externos, volumes de negociação de ações ou capitalização bolsista.

TAXA DE JURO: O risco de taxa de juro resulta na diminuição do valor patrimonial líquido no caso de variações nas taxas de juro.

CRÉDITO: O risco de crédito consiste no risco de incumprimento do emitente.

CAMBIAL: O risco cambial está associado à exposição a uma moeda que não seja a moeda de avaliação do Fundo, através de investimento direto ou do recurso a instrumentos financeiros a prazo.

Este fundo não possui capital garantido.

Carmignac Portfolio Flexible Bond A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Desde o início do ano até à data |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Portfolio Flexible Bond A EUR Acc | +1.98 % | -0.71 % | +0.07 % | +1.65 % | -3.40 % | +4.99 % | +9.24 % | +0.01 % | -8.02 % | +4.67 % | +2.67 % |

| Indicador de Referência | +0.10 % | -0.11 % | -0.32 % | -0.36 % | -0.37 % | -2.45 % | +3.99 % | -2.80 % | -16.93 % | +6.82 % | -1.58 % |

Deslocar para a direita para ver a tabela completa

| 3 anos | 5 anos | 10 anos | |

|---|---|---|---|

| Carmignac Portfolio Flexible Bond A EUR Acc | -0.63 % | +1.89 % | +1.06 % |

| Indicador de Referência | -4.46 % | -2.91 % | -1.60 % |

Deslocar para a direita para ver a tabela completa

Fonte: Carmignac em 31/05/2024

| Custos de entrada : | 1,00% do montante que paga ao entrar neste investimento. Este é o valor máximo que lhe será cobrado. Carmignac Gestion não cobra custos de entrada. A pessoa que lhe vender o produto irá informá-lo do custo efetivo. |

| Custos de saída : | Não cobramos uma comissão de saída para este produto. |

| Comissões de gestão e outros custos administrativos ou operacionais : | 1,20% O impacto dos custos que suportamos anualmente pela gestão dos seus investimentos e outras comissões administrativas. Esta é uma estimativa baseada nos custos efetivos ao longo do último ano. |

| Comissões de rendimento : | 20,00% quando a classe de ações supera o indicador de referência durante o período de desempenho. Será pago também no caso de a classe de ações ter superado o indicador de referência, mas teve um desempenho negativo. O baixo desempenho é recuperado por 5 anos. O valor real varia dependendo do desempenho do seu investimento. A estimativa de custo agregado acima inclui a média dos últimos 5 anos, ou desde a criação do produto se for inferior a 5 anos. |

| Custos de transação : | 0,38% O impacto dos custos inerentes às nossas operações de compra e de venda de investimentos subjacentes ao produto. |