Flash note

O gerente ativo obrigacionista combina várias fontes de rendimento

Os vários episódios de tensão nos mercados obrigacionistas ao longo dos últimos vinte anos proporcionaram uma oportunidade para a gestão ativa se destacar. A alteração do regime de taxas de juro é uma oportunidade para aprender de cara a uma gestão ativa dos vários tipos de exposição.

Os fenómenos de descida contínua das taxas de juro, sinónimos de valorização dos ativos, e a neutralização do risco de crédito pelos bancos centrais chegaram ao fim. A gestão ativa das carteiras de obrigações, a gestão da exposição a diferentes segmentos da curva de rendimentos e a diferentes universos de obrigações, bem como a gestão da sensibilidade às taxas de juro e a análise rigorosa dos indicadores fundamentais dos emitentes tornam-se, novamente, cruciais.

Os últimos vinte anos foram muito favoráveis para os mercados obrigacionistas, impulsionados por uma descida generalizada das taxas de juro e por recompras maciças de ativos por parte dos bancos centrais. Entre meados de 2003 e meados de 2003, obtiveram um desempenho de cerca de 70%, de acordo com o índice Bloomberg Euro Aggregate Bond, que combina obrigações soberanas e obrigações de empresas. Este desempenho está ao nível do dos mercados acionistas, especialmente porque a volatilidade do mercado obrigacionista foi muito menor durante todo o período.

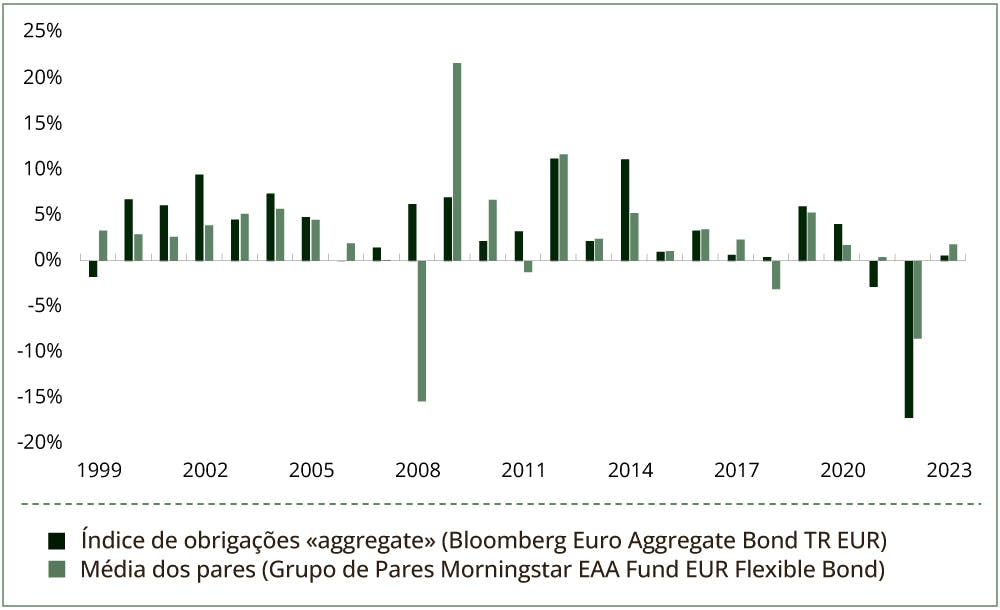

Neste contexto, o valor acrescentado da gestão ativa foi posto em causa. Mas não se limitou a acompanhar as fases de alta, uma vez que não faltaram choques e a sua resiliência foi regularmente ilustrada. O seu desempenho superior ao longo de todo o período foi construído no decurso dos períodos de tensão que marcaram as duas últimas décadas: em particular, no rescaldo da crise financeira no final da década de 2000, durante a crise da dívida soberana europeia, entre meados de 2010 e meados de 20111, depois com o «taper tantrum» de 20132 ou, mais recentemente, com o regresso da inflação e a inversão das políticas monetárias dos bancos centrais em 20223.

Evolução dos desempenhos durante o ano de um índice Euro Aggregate e do universo de Morningstar Obrigações Flexíveis denominadas EUR

Mercados obrigacionistas muito menos direcionados

A estimulação sistemática da economia pelos bancos centrais chegou ao fim. Deixarão de desempenhar esta função de reação, dando lugar a um ambiente mais cíclico. As autoridades monetárias estão determinadas a conter a inflação, que reapareceu com força, e a dar prioridade a este objetivo em detrimento do apoio ao crescimento, em conformidade com o seu mandato. Consequentemente, deixarão de oferecer o mesmo apoio aos mercados obrigacionistas, que, no futuro, estarão mais sujeitos a inflexões em função da evolução do ciclo económico. Uma exposição estática, baseada na simples replicação de um índice, em cada um destes segmentos de mercado (dívida soberana, obrigações de empresas, «investment grade» ou «high yield», dívida emergente) e aos diferentes pontos da curva de rendimentos não será mais suficiente para garantir um retorno regular, com uma adequada supervisão dos riscos.

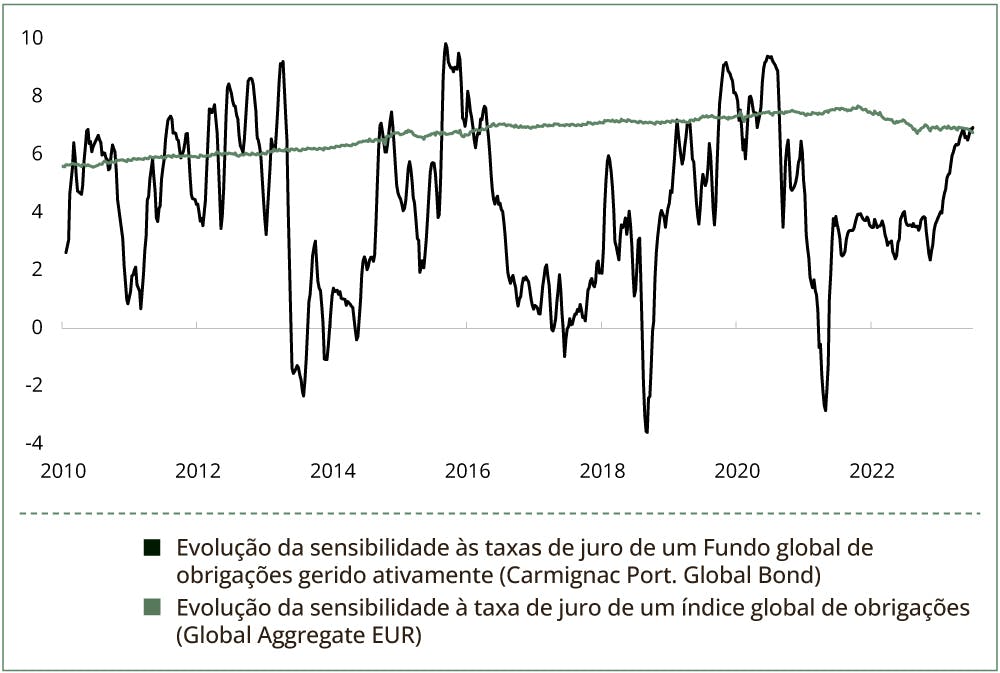

Nestas condições, o gestor de obrigações terá de assumir uma atitude pró-ativa, ajustando a maturidade da sua carteira e a sua duração (que representa, em anos, a sua sensibilidade aos movimentos das taxas de juro, quer no sentido ascendente quer descendente), uma vez que são novamente os principais motores do desempenho. Uma afetação dinâmica, que favoreça certos segmentos dos mercados obrigacionistas, a extremidade longa ou curta da curva de rendimentos, ou mesmo a tomada de uma posição curta em certas partes da curva, é fundamental. Esta oportunidade constitui uma grande diferença em relação à gestão passiva, cuja sensibilidade às variações das taxas de juro não pode ser ajustada, independentemente de o ambiente ser altamente volátil ou direcional. A sensibilidade de uma carteira é particularmente importante em períodos de alterações. Atualmente, nos mercados obrigacionistas europeus, esta sensibilidade é, em média (sobre o índice Bloomberg Euro Aggregate Bond), de cerca de 600 pontos de base (pb), ao passo que, no seio da equipa de gestão da Carmignac, um gestor ativo pode fazer variar a da sua carteira entre, por exemplo, -350 pb (em outubro de 2018) e +900 pb (em agosto de 2020), em função da sua vontade de estar mais ou menos exposto aos movimentos das taxas de juro (Referência: Carmignac Portfolio Global Bond).

Evolução da sensibilidade às taxas de juro do fundo Carmignac Portfolio Global Bond e de um índice de referência

As taxas de incumprimento voltam a aumentar

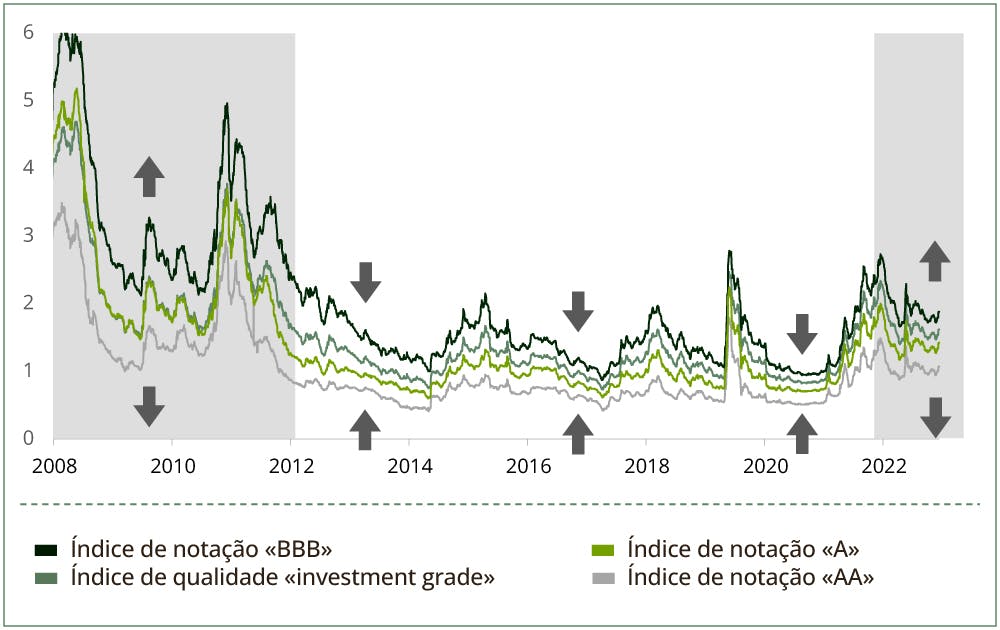

O risco de crédito, ou seja, uma boa avaliação da situação financeira dos emitentes, é o segundo fator determinante do desempenho da gestão obrigacionista. Saímos agora de um período de «dinheiro grátis», em que as taxas de juro eram tão baixas que as empresas eram facilmente financiadas, apesar de os seus indicadores fundamentais serem por vezes instáveis. As baixas taxas de incumprimento tornaram a análise do risco de crédito menos eficaz. A distinção entre emitentes em boa situação e em má situação era menos relevante, pelo que manter uma exposição passiva aos últimos apresentava poucos riscos. Qualificadas como «repressão financeira», as condições oferecidas pelos emitentes soberanos e pelas empresas aos investidores e mutuantes de obrigações eram uma má remuneração pelo risco assumido.

Convergência dos prémios de risco nos mercados de crédito: Evolução das taxas de rendibilidade do mercado de crédito por notação, em %

Em março de 2021, a nível mundial, cerca de 20% das obrigações soberanas e de empresas (índice Bloomberg Barclays Global Aggregate), ou seja, mais de 11.000 mil milhões de euros, eram negociadas a taxas negativas. Mas agora, para os alunos menos bons, a paisagem tornou-se mais sombria. O aumento das taxas de juro está a pressionar os emitentes mais endividados, igualmente fragilizados pelo abrandamento económico. As taxas de incumprimento voltaram a aumentar e os emitentes «high yield» têm agora de aceitar pagamentos de cupões de 7-8% e, por vezes, mesmo mais de 10%, em comparação com 3-4% anteriormente.

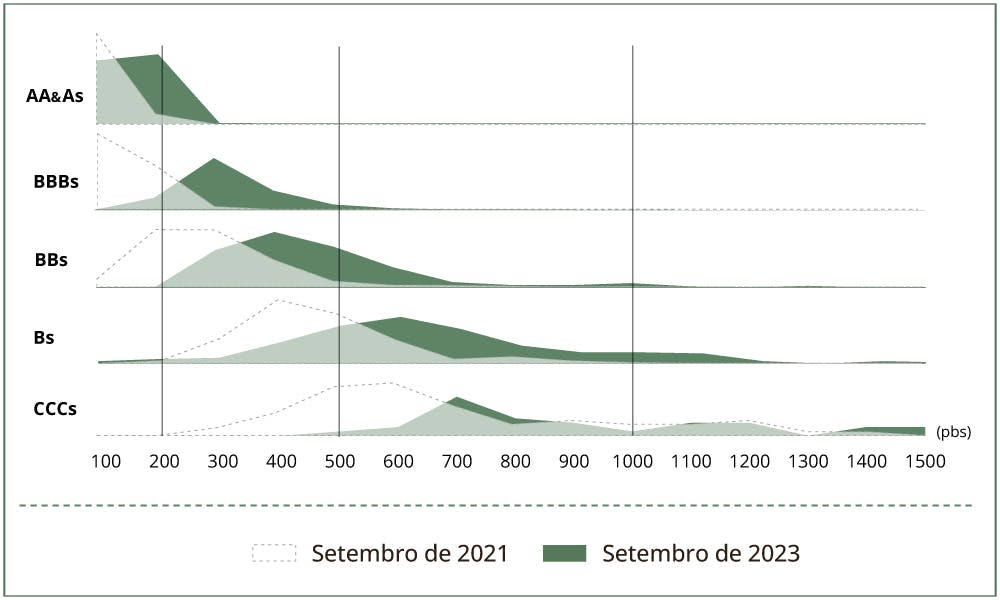

A Moody's prevê que a taxa média de incumprimento na Europa atinja 4,1% em maio de 2024, face aos atuais 2,8%, em linha com as médias históricas, mas após ter atingido um mínimo de 1,2% no final de 2021. Nesta perspetiva, não tentar separar o trigo do joio é perigoso. Pelo contrário, uma boa abordagem consistirá em identificar os emitentes que oferecem rendibilidades atrativas para um risco controlado e em eliminar os emitentes mais frágeis. Com efeito, uma análise rigorosa e uma grande seletividade são tanto mais indispensáveis quanto os mercados se mostrem demasiado otimistas e os títulos de certos emitentes sejam negociados com valorizações excessivamente altas, com margens de crédito particularmente elevadas face às suas perspetivas potenciais de futuro. A dispersão dos retornos é, de facto, muito grande: enquanto o prémio de risco médio entre os emitentes de euros com notação BB é de 400 pbs (em 31 de agosto de 2023), alguns têm um prémio inferior a 200 pbs, enquanto outros têm um prémio próximo de 1.000 pbs.

Distribuição dos prémios de risco de crédito no âmbito dos índices de crédito EUR por qualidade de notação, em pontos de base

O gráfico ilustra a evolução da dispersão nos mercados de crédito. Para o efeito, dentro de cada categoria de notação de crédito, dividimos os índices de crédito europeus por nível de prémio de risco de crédito até à data (as áreas sombreadas são até setembro de 2023) e até ao final de setembro de 2021 (áreas transparentes e pontilhadas). Notamos por um lado que a repartição dos prémios se deslocou para a direita: os prémios de risco de crédito aumentaram globalmente. Por outro lado, as curvas de distribuição tornaram-se mais planas e mais largas: a dispersão aumentou, com spreads mais alargados entre emitentes com uma notação semelhante.

Este aumento da dispersão sugere que a relação entre a perceção do risco de crédito e a sua remuneração é mais complexa do que há dois anos. Esta configuração é uma fonte de oportunidades para os gestores capazes de efetuar a sua própria avaliação do risco fundamental.

As vantagens da implementação de uma abordagem diversificada da alocação num universo alargado

-

O recurso à gestão passiva implica, de facto, a necessidade de tomar uma posição nos segmentos do mercado obrigacionista a que o investidor pretende estar exposto (crédito «investment grade», crédito «high yield», dívida financeira, mercados desenvolvidos, mercados emergentes, etc.). Pode ser difícil formular uma tal opinião, especialmente num ambiente de mercado que se está a tornar cada vez mais complexo. Por isso, consideramos que a melhor estratégia é adotar uma abordagem agnóstica, permitindo-nos investir em vários subsegmentos obrigacionistas. Esta abordagem tem duas vantagens.

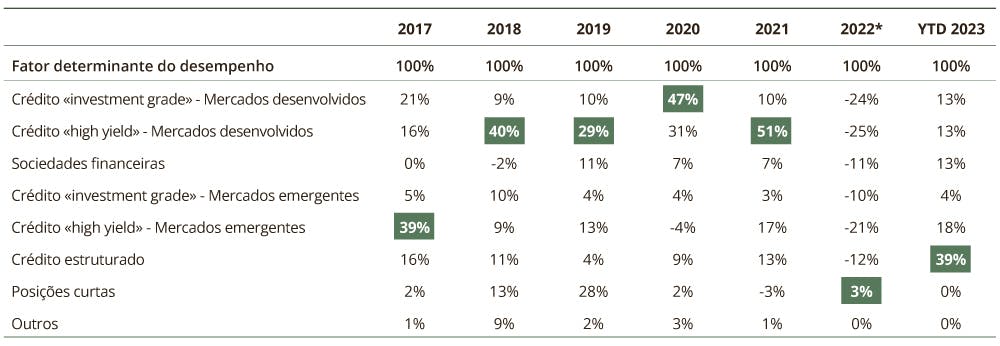

A primeira é que uma alocação diversificada permite aos investidores beneficiarem da complementaridade dos diferentes segmentos obrigacionistas - a título ilustrativo, numa fase de mercado como em 2022 e 2023, os segmentos de taxa variável, como o crédito estruturado, beneficiaram da subida das taxas, enquanto os outros segmentos sofreram com o fraco desempenho da componente preço das obrigações (cf. quadro abaixo que ilustra que, embora os anos se sucedam e não sejam iguais, também não o são os contributos para o desempenho; mas isto é útil para o investidor que viu o seu investimento no Fundo superar o seu índice todos os anos desde o seu início.

A segunda é que esta abordagem permite-nos construir uma carteira de fortes convicções que é também diversificada. Um índice de crédito compreende um grande número de emissões (por exemplo, um índice de crédito «high yield» compreende cerca de 300 emitentes). Embora os mercados de crédito sejam menos eficientes do que os mercados de ações, não deixam de ser eficientes em certa medida. Por conseguinte, é razoável estimar que podemos identificar 15 a 20 emitentes cujo risco fundamental está mal avaliado e que, por conseguinte, representam uma oportunidade de investimento. Esta lógica pode ser aplicada em cada segmento de crédito selecionado. Por conseguinte, em termos de construção da carteira, a utilização de um universo alargado (6 a 7 subsegmentos, como ilustrado no quadro abaixo) permite-nos construir uma carteira de 100 a 150 emitentes sobre os quais conseguimos formar uma forte convicção e cujo risco fundamental parece ser particularmente mal avaliado pelo mercado.

Contribuições para o desempenho do nosso fundo de crédito (Carmignac Portfolio Crédit)

«As flutuações diárias das taxas de juro e, por conseguinte, dos preços dos ativos obrigacionistas, são fatores que os investidores em obrigações também terão de ter mais em conta no futuro.»

As flutuações diárias das taxas de juro são um fator que os investidores em obrigações também terão de ter mais em conta no futuro. O MOVE, o indicador de volatilidade esperada para as obrigações do Tesouro dos EUA, prevê movimentos diários de 8 pbs, no sentido ascendente ou descendente, em comparação com uma média de + ou - 3 pbs nos últimos vinte anos. Estas alterações nas taxas de juro conduzirão naturalmente a variações mais amplas nos preços das obrigações, o que terá um impacto no perfil potencial de risco/retorno da gestão passiva, e ter uma visão do preço destes ativos irá permitir-nos identificar oportunidades de compra ou de venda.

1 +4,38% em média para os fundos de obrigações flexíveis - Categoria Morningstar: EAA Fund EUR Flexible Bond face a -0,13% para o índice Bloomberg Euro Aggregate Bond.

2 +2,39% para a categoria Morningstar EAA Fund EUR Flexible Bond face a -0,33% para o índice Aggregate Global com cobertura em euros.

3 -8,56% para a categoria Morningstar EAA Fund EUR Flexible Bond face a -17,17% para o índice Euro Aggregate.

Principais riscos dos fundos

Carmignac Portfolio Global Bond A EUR Acc

Horizonte de investimento mínimo recomendado

Risco mais baixo Risco mais elevado

. .

CRÉDITO: O risco de crédito consiste no risco de incumprimento do emitente.

TAXA DE JURO: O risco de taxa de juro resulta na diminuição do valor patrimonial líquido no caso de variações nas taxas de juro.

CAMBIAL: O risco cambial está associado à exposição a uma moeda que não seja a moeda de avaliação do Fundo, através de investimento direto ou do recurso a instrumentos financeiros a prazo.

GESTÃO DISCRICIONÁRIA: Previsões de alterações nos mercados financeiros feitas pela Sociedade Gestora surtem um efeito direto sobre o desempenho do Fundo, o qual depende das ações selecionadas.

Este fundo não possui capital garantido.

Carmignac Portfolio Credit A EUR Acc

Horizonte de investimento mínimo recomendado

Risco mais baixo Risco mais elevado

. .

CRÉDITO: O risco de crédito consiste no risco de incumprimento do emitente.

TAXA DE JURO: O risco de taxa de juro resulta na diminuição do valor patrimonial líquido no caso de variações nas taxas de juro.

LIQUIDEZ: As distorções temporárias do mercado podem influenciar as condições de avaliação em que o Fundo pode ser levado a liquidar, iniciar ou modificar as suas posições.

GESTÃO DISCRICIONÁRIA: Previsões de alterações nos mercados financeiros feitas pela Sociedade Gestora surtem um efeito direto sobre o desempenho do Fundo, o qual depende das ações selecionadas.

Este fundo não possui capital garantido.